Inhalt

Marktbewegung

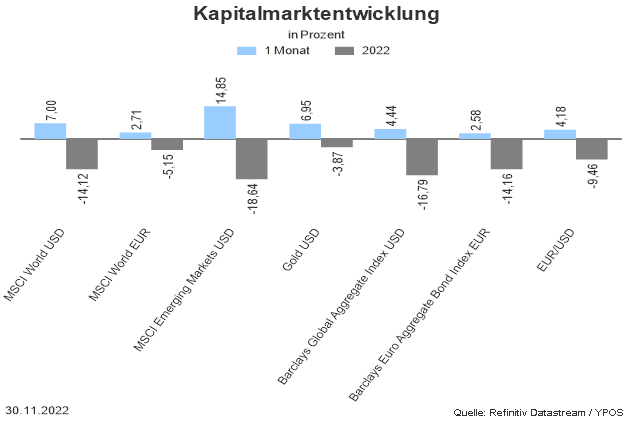

Im Berichtsmonat November konnten sowohl die Aktien- als auch die Anleihemärkte aufgrund geringfügig besser als erwarteter Inflationsdaten erneut zulegen und das im Jahresverlauf angefallene Minus etwas reduzieren. Dennoch entwickelten sich die einzelnen Marktsegmente sehr unterschiedlich. Während zyklische und somit eher konjunkturabhängige Titel stärker zulegen konnten, blieben Wachstumswerte weiter unter Druck. Die europäischen Aktienmärkte konnten im Schnitt 10% zulegen, während der US-Markt mit nur ca. +6% etwas hinterherhing (DJ: +5,6%, S&P 500: +5,5%). Die stärkste Erholung zeigten chinesische Aktien. Auch Gold zeigte mit ca. +6,95% gute Zuwächse, allerdings nur auf USD-Basis. Da sich der USD im November ca. 4,18% abschwächte blieb für den Euroanleger nur noch ein Plus von ca. 2,77% beim gelben Edelmetall. Die Renditen zehnjähriger Anleihen legten den Rückwärtsgang ein. US-Anleihen notieren aktuell bei 3,72% (10/22: 4,04%) und deutsche Bundesanleihen bei 1,89% (10/22: 2,11%). Die Erholung bleibt fragil, auch weiterhin sollte mit schwankenden Märkten aufgrund gemeldeter Konjunktur- und Inflationsdaten gerechnet werden.

Portfoliokommentar

Portfolio

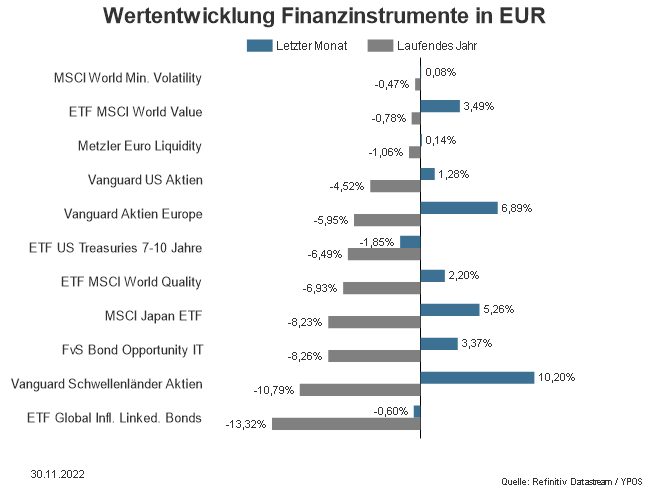

Die Performance der Anlagestrategie lag im November bei +3,17 Prozent. Die Aktieninvestments konnten im vergangenen Monat eine erfreulich hohe Wertentwicklung von über 3,9 Prozent erzielen. Auch die Anleihe-Investments gewannen aufgrund der gefallenen Zinsen deutlich an Wert und konnten damit zum erfreulichen Monatsgewinn beitragen. Dabei entwickelten sich die vor kurzem in das Portfolio aufgenommenen Unternehmensanleihen sehr erfreulich und trugen damit maßgeblich zum guten Ergebnis bei.

Die Verteilung des Vermögens der Strategie „Faktor Portfolio“ orientiert sich an der angestrebten strategischen Gewichtung von 65 Prozent Aktien zu 35 Prozent Geldmarkt bzw. festverzinslichen Wertpapieren

Depot

Die Performance lag im November bei +2,57 Prozent. Die Aktieninvestments konnten im vergangenen Monat eine erfreulich hohe Wertentwicklung von über 3 Prozent erzielen. Auch die Anleihe-Investments gewannen aufgrund der gefallenen Zinsen deutlich an Wert und konnten damit zum erfreulichen Monatsgewinn beitragen. Dabei entwickelten sich die vor kurzem in das Portfolio aufgenommenen Unternehmensanleihen sehr erfreulich und trugen damit maßgeblich zum guten Ergebnis bei.

Die Verteilung des Vermögens der Strategie „Faktor Depot“ orientiert sich an der angestrebten strategischen Gewichtung von 40 Prozent Aktien zu 60 Prozent Geldmarkt bzw. festverzinslichen Wertpapieren.

Sonderthema Anleihen

Der Anleihemarkt musste in den letzten Monaten herbe Verluste erleiden. Aufgrund der hohen Inflationsraten sind die Notenbanken weltweit gezwungen die Leitzinsen anzuheben. Dies hat in der Anlageklasse der Anleihen zu sehr historisch hohen Verlusten geführt.

In den Strategien konnten die Verluste im Anleihesegment stark begrenzt werden. Ermöglicht wurde dies durch geringere Laufzeitenrisiken der Anleiheinvestments innerhalb der Strategien. Mittlerweile haben die Zinsen jedoch ein Niveau erreicht, was sehr attraktive Chancen bietet.

Depot

Daher wurden in den letzten Monaten Positionen im Geldmarkt (sehr geringe Zinsänderungsrisiken) schrittweise in Unternehmensanleihen umgeschichtet. Mittlerweite beträgt die Position der Unternehmensanleihen 13%. Mit den Anpassungen wurde eine Verzinsung von ca. 3,4% p.a. für die Anleihe-Investments gesichert. Für die nächsten Monate rechnen wir aufgrund der gestiegenen Verzinsung mit einem deutlich positiven Performancebeitrag durch Anleihen und werden die Geldmarktpositionen weiterhin reduzieren.

Portfolio

Im Oktober wurden attraktiv verzinste Unternehmensanleihen mit guter Bonität in die Strategie aufgenommen. Die Verzinsung der Anleihe-Investments von ca. 3,2% p.a. für die gesichert. Für die nächsten Monate rechnen wir aufgrund der gestiegenen Verzinsung mit einem deutlich positiven Performancebeitrag durch Anleihen und werden die Geldmarktpositionen weiterhin reduzieren.

Factsheets der Strategien

Performanceübersicht

Faktor Portfolio

Beschreibung der enthaltenen Finanzinstrumente

ETF auf MSCI World Minimum Volatility

Der Minimum Volatility ETF investiert in weniger zyklische Sektoren, die Geschäftsmodelle der enthaltenen Unternehmen unterliegen typischerweise geringeren Schwankungen. Insbesondere im Vergleich zum globalen Aktienmarkt (MSCI Word) sollen so die erwarteten Kursschwankungen reduziert werden.

ETF auf MSCI World Quality Factor

Der Fonds strebt die Nachbildung der Wertentwicklung eines Index an, der aus einer Untermenge an MSCI World-Aktien besteht, die starke und stabile Gewinne aufweisen. Im Vergleich zum globalen Aktienmarkt (MSCI Word) sollen so die erwarteten Kursschwankungen reduziert werden.

ETF auf MSCI World (Euro hedged)

Der ETF investiert in den breiten globalen Aktienmarkt (MSCI World Index). Der ETF investiert im Schwerpunkt in entwickelte Länder und umfasst eine hohe Anzahl von Aktien. Um Währungsrisiken vorzubeugen, werden Fremdwährungen gegenüber dem Euro gegen Schwankungen auf monatlicher Basis abgesichert.

Dimensional European Value Fund

Der Fonds hat das Ziel, die Aktienmarktrendite möglichst effizient abzubilden. Zu diesem Zweck wird eine sehr hohe Anzahl von Aktien in den Fonds gekauft. Der Fokus des Fonds liegt auf europäischen Unternehmen. Dabei verfolgt er eine „Value“-Strategie. Dies bedeutet, dass Aktien von Unternehmen gekauft werden, deren Aktienkurs zum Zeitpunkt des Kaufs im Vergleich zum bilanziellen Wert des Unternehmens niedrig ist.

Dimensional Emerging Market Value Fund

Der Fonds hat das Ziel, die Aktienmarktrendite möglichst effizient abzubilden. Zu diesem Zweck wird eine sehr hohe Anzahl von Aktien in den Fonds gekauft. Der Fokus des Fonds liegt auf Unternehmen aus Schwellenländern. Dabei verfolgt er eine „Value“-Strategie. Dies bedeutet, dass er in Aktien von Unternehmen investiert, deren Aktienkurs zum Zeitpunkt des Kaufs im Vergleich zum bilanziellen Wert des Unternehmens niedrig ist.

Dimensional Global Targeted Value Fund

Der Fonds wird auf diskretionärer Basis verwaltet und investiert vornehmlich in Aktien von kleineren Unternehmen aus entwickelten Ländern weltweit. Der Fonds investiert in die Aktien kleinerer Unternehmen. Dabei verfolgt er eine „Value“-Strategie. Dies bedeutet, dass er in die Aktien von Unternehmen investiert, bei denen der Aktienkurs zum Zeitpunkt des Kaufs im Vergleich zum bilanziellen Wert des Unternehmens niedrig ist.

Dimensional Global Short Fixed Income Fund

Der Fonds wird auf diskretionärer Basis verwaltet und investiert in qualitativ hochwertige Schuldtitel wie Anleihen, Commercial Paper sowie Schuldverschreibungen von Banken und Unternehmen mit einer Laufzeit von bis zu fünf Jahren. Der Fonds wird für seine Anlagen in der Regel eine durchschnittliche Laufzeit von bis zu fünf Jahren wahren. Diese Schuldtitel werden von Regierungen, anderen öffentlichen Körperschaften und Unternehmen aus entwickelten Ländern ausgegeben. Zum Zeitpunkt des Erwerbs halten diese Schuldtitel in der Regel ein Rating der bedeutenden Rating-Agenturen von AA- oder langfristig Aa3. Wenn diese Titel auf ein niedrigeres Rating herabgestuft werden, können sie verkauft werden, wenn dies im besten Interesse des Fonds ist.

iShares $ Treasury Bond 7-10yr

Der ETF bildet US-Staatsanleihen mit einer Laufzeit zwischen 7 und 10 Jahren ab. Die Staatsanleihen mittelfristiger Laufzeit werden im US-Dollar erworben, wodurch das Portfolio zusätzlich diversifiziert wird.

Xtrackers II Global Inflation-Linked Bond UCITS ETF

Das Anlageziel besteht darin, die Wertentwicklung des Bloomberg Barclays World Government Inflation-Linked Bond Index (der Index) abzubilden. Der ETF soll die Wertentwicklung inflationsgebundener handelbarer Schuldtitel (Anleihen) abbilden, die von Regierungen bestimmter Industrieländer begeben werden.

Metzler Euro Liquidity

Es handelt sich um ein Geldmarkt-Instrument, der Fonds legt seine Anlage in Bankguthaben und Geldmarktinstrumente erstklassiger in- und ausländischer Emittenten an.

Ampega Reserve Rentenfonds P

Der Fonds legt sein Vermögen überwiegend in auf Euro lautende Termingelder, Bankguthaben, Geldmarktpapiere, Festzinsanleihen sowie variabel verzinsliche Wertpapiere mit einer durchschnittlichen Restlaufzeit von 24 Monaten an. Ziel ist es, eine möglichst hohe laufende Rendite bei geringem Kursrisiko zu erzielen.

Bankguthaben EUR

Hierbei handelt es sich um reale Liquidität, die auf dem Verrechnungskonto geführt wird. Der Sinn einer Liquiditätsreserve liegt zum einen in der Risikodiversifikation, ein anderer Zweck der Liquiditätsreserve ist die taktische Komponente der Anlageklassensteuerung.