Marktbewegung

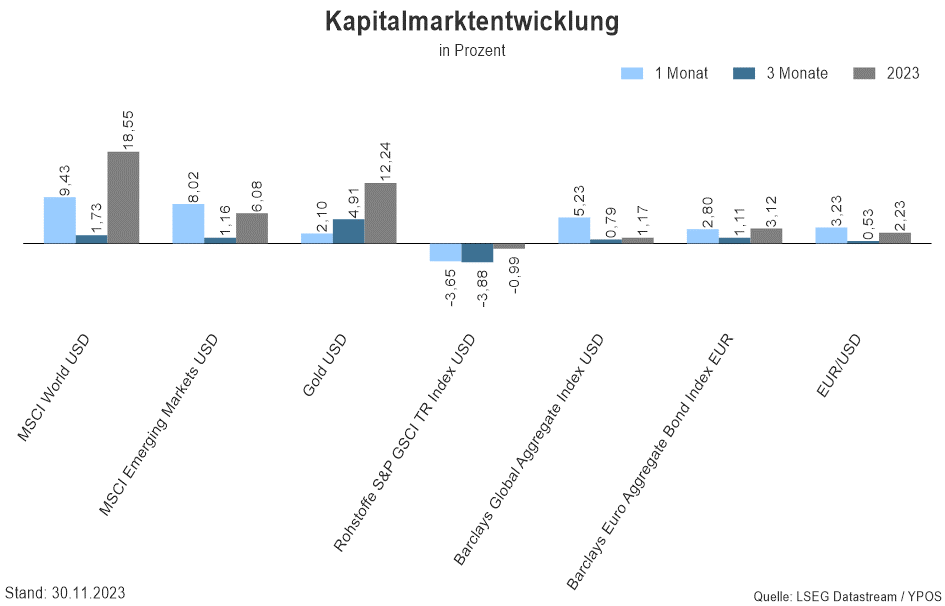

Auf den sehr schwachen Oktober folgte ein fulminanter November. Der globale Aktienmarkt (MSCI World USD) legte um 9,4% zu. Auch Aktien aus aufstrebenden Volkswirtschaften (MSCI Emerging Markets) zeigten Kursgewinne in Höhe von 8%. Die Anleihemärkte konnten ebenfalls zulegen. Im Umkehrschluss reduzierten sich die Renditen.

Der Euro konnte gegenüber dem US-Dollar um 3,2% aufwerten. Auch Gold legte leicht (2,1%) zu.

Die positive Marktentwicklung war sehr breit und reflektiert die Anzeichen eines deutlich nachlassenden inflationären Drucks. Dies verbinden die Marktteilnehmer mit der Hoffnung auf eine weniger restriktive bzw. lockerere Geldpolitik. Ob dies aufgrund der anhaltend hohen Kerninflationsraten und der Lohnabschlüsse zu optimistisch ist, bleibt abzuwarten. Die hohe Schwankungsbreite bei den Renditen am Anleihemarkt reflektiert diese Unsicherheit. Anders ist es beim Aktienmarkt: Hier sind die erwarteten Schwankungsbreiten (abgeleitet aus Optionspreisen) sehr niedrig.

Die anhaltenden geopolitischen Unsicherheiten und die teilweise durchwachsenen Konjunkturdaten stehen aktuell offensichtlicher weniger im Fokus.

Insgesamt ist der Risikoappetit der Investoren im Gleichlauf mit den Kursen deutlich angestiegen.

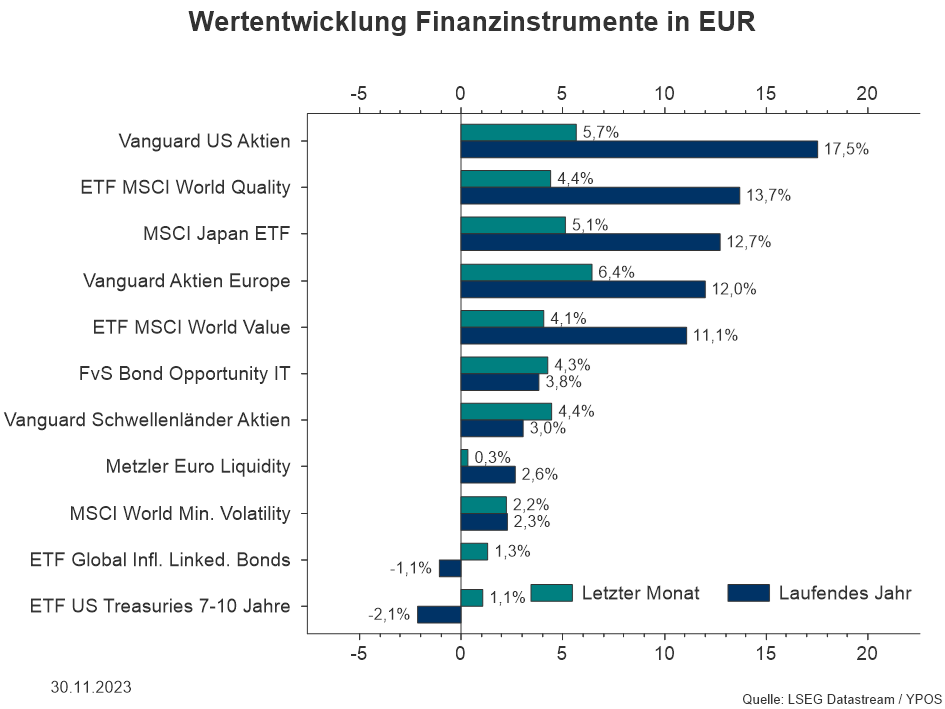

Im Monat November konnte die Strategie im Umfeld steigender Kapitalmärkte deutliche Gewinne erzielen. Die Aktienpositionen konnten in Summe gut 4 Prozent zulegen. Das Anleihesegment der Strategie stieg aufgrund der erhöhten Laufzeit des Anlegens mit 3 Prozent überproportional an. Damit gewann die Strategie in Summe 4,17 Prozent an Wert und liegt mit einem Plus von 6,8 Prozent seit Jahresbeginn vorn.

Die Verteilung des Vermögens der Strategie „Faktor Portfolio“ orientiert sich an der angestrebten strategischen Gewichtung von 65 Prozent Aktien zu 35 Prozent Geldmarkt bzw. festverzinslichen Wertpapieren.

Strategie Faktor-Depot

Im Monat November konnte die Strategie im Umfeld steigender Kapitalmärkte deutliche Gewinne erzielen. Die Aktienpositionen konnten in Summe gut 4,8 Prozent zulegen. Das Anleihesegment der Strategie stieg aufgrund der erhöhten Laufzeit der Anlagen mit 2,6 Prozent überproportional an. Damit gewann die Strategie in Summe 3,5 Prozent an Wert und liegt mit einem Plus 5,2 Prozent seit Jahresbeginn vorn.

Die Verteilung des Vermögens der Strategie „Faktor Depot“ orientiert sich an der angestrebten strategischen Gewichtung von 40 Prozent Aktien zu 60 Prozent Geldmarkt bzw. festverzinslichen Wertpapieren.

Die aktuellen Factsheets der Strategie inkl. vergangener Wertentwicklung und aktueller Allokation finden Sie hier:

Performanceübersicht

Beschreibung der enthaltenen Finanzinstrumente

ETF auf MSCI World Minimum Volatility

Das Wertpapier bildet eine Optimierung der Aktienbestanteile des Mutterindex „MSCI World Index“ ab. Dabei werden die Wertpapiere innerhalb einer Kovarianzmatrix so optimiert, dass ein Portfolio mit möglichst geringer Volatilität entsteht.

ETF auf MSCI World Quality Factor

Der ETF strebt die Nachbildung der Wertentwicklung eines Index an, der aus einer Untermenge an MSCI World-Aktien besteht, die starke und stabile Gewinne aufweisen. Im Vergleich zum globalen Aktienmarkt (MSCI-Word) sollen so die erwarteten Kursschwankungen reduziert werden.

Flossbach von Storch – Bond Opportunities IT

Der Fonds ist ein global diversifizierter Rentenfonds mit aktivem Investmentansatz, in dessen Fokus Unternehmensanleihen, Staatsanleihen und Covered Bonds stehen. Der Fonds nutzt flexibel die Chancen des gesamten Rentenmarktes. Neben Anleihen mit Investment-Grade-Qualität kann das Fondsmanagement auch in Anleihen ohne Rating investieren oder in solche, die keine Investment-Grade-Qualität haben.

iShares Euro Corp Bond ESG UCITS ETF EUR (Dist)

Der Fonds ist bestrebt, die Wertentwicklung eines Index nachzubilden, der sich aus ESG-überprüften (umweltverträglich, sozial und gute Unternehmensführung) Unternehmensanleihen zusammensetzt, die auf Euro lauten.

Vanguard U.S. 500 Stock Index Fund EUR Acc.

Der Indexfonds investiert in den breiten US-Aktienmarkt. Der Fonds soll möglichst Kosteneffizient die Wertentwicklung darstellen. Die Basiswährung des Fonds lautet auf US-Dollar.

Vanguard European Stock Index Fund EUR Acc.

Der Fonds hat das Ziel, die Aktienmarktrendite möglichst effizient abzubilden. Zu diesem Zweck wird eine sehr hohe Anzahl von Aktien in den Fonds gekauft. Der Fokus des Fonds liegt auf europäischen Unternehmen.

Vanguard Emerging Markets Stock Index Fund EUR Acc.

Der Fonds hat das Ziel, die Aktienmarktrendite möglichst effizient abzubilden. Zu diesem Zweck wird eine sehr hohe Anzahl von Aktien in den Fonds gekauft. Der Fokus des Fonds liegt auf Unternehmen aus Schwellenländern.

Dimensional Emerging Market Value Fund

Der Fonds hat das Ziel, die Aktienmarktrendite möglichst effizient abzubilden. Zu diesem Zweck wird eine sehr hohe Anzahl von Aktien in den Fonds gekauft. Der Fokus des Fonds liegt auf Unternehmen aus Schwellenländern. Dabei verfolgt er eine „Value“-Strategie. Dies bedeutet, dass er in Aktien von Unternehmen investiert, deren Aktienkurs zum Zeitpunkt des Kaufs im Vergleich zum bilanziellen Wert des Unternehmens niedrig ist.

Xtrackers MSCI World Value UCITS ETF 1C

Der ETF hat das Ziel, die Aktienmarktrendite möglichst effizient abzubilden. Zu diesem Zweck wird eine sehr hohe Anzahl von Aktien in den Fonds gekauft. Der regionale Fokus des Fonds ist global. Dabei verfolgt er eine „Value“-Strategie. Dies bedeutet, dass er in Aktien von Unternehmen investiert, deren Aktienkurs zum Zeitpunkt des Kaufs im Vergleich zum bilanziellen Wert des Unternehmens niedrig ist.

iShares $ Treasury Bond 7-10yr

Der ETF bildet US-Staatsanleihen mit einer Laufzeit zwischen 7 und 10 Jahren ab. Die Staatsanleihen mittelfristiger Laufzeit werden im US-Dollar erworben, wodurch das Portfolio zusätzlich diversifiziert wird.

Xtrackers II Global Government Bond UCITS ETF 1C – EUR H

Das Anlageziel besteht darin, die Wertentwicklung des FTSE World Government Bond Index – Developed Markets (der Index) abzubilden. Der ETF soll die Wertentwicklung handelbarer Schuldtitel (Anleihen) abbilden, die von Regierungen bestimmter Industrieländer begeben werden.

Metzler Euro Liquidity

Es handelt sich um ein Geldmarkt-Instrument, der Fonds legt seine Anlage in Bankguthaben und Geldmarktinstrumente erstklassiger in- und ausländischer Emittenten an.

Bankguthaben EUR

Hierbei handelt es sich um reale Liquidität, die auf dem Verrechnungskonto geführt wird. Der Sinn einer Liquiditätsreserve liegt zum einen in der Risikodiversifikation, ein anderer Zweck der Liquiditätsreserve ist die taktische Komponente der Anlageklassensteuerung.