Marktbewegung

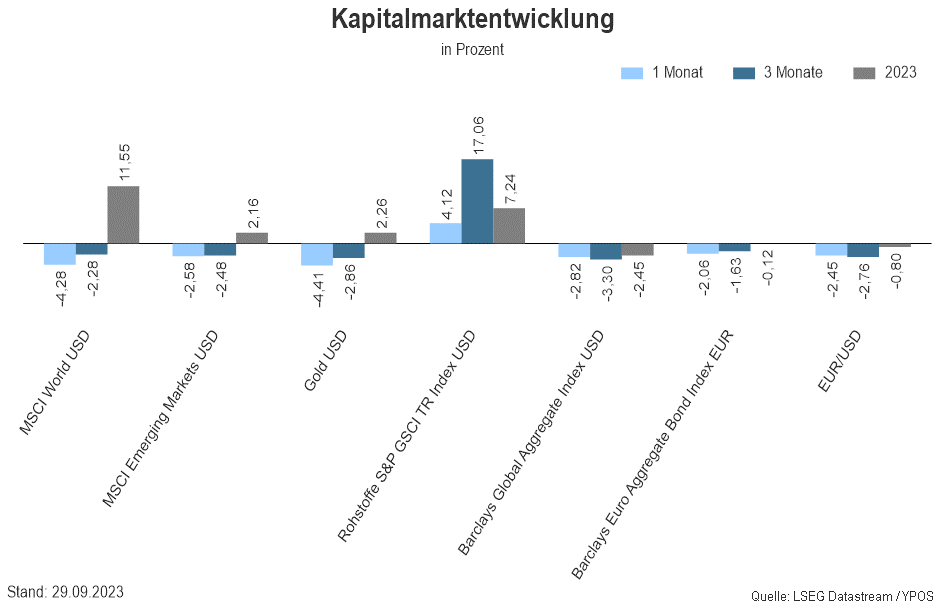

Im September setzte sich der Kursrückgang an den Aktienmärkten weiter fort. Der globale Aktienmarkt (MSCI World USD) verlor 4,28 % (Ytd +11,55 %). Die US-Aktienmärkte (besonders Technologieaktien) litten aufgrund der hohen Bewertung unter den steigenden Zinsen.

Der S&P500 und der Nasdaq gaben um 4,87 % bzw. 5,07 % nach. Aktien aus Schwellenländern (MSCI Emerging Marktes USD) gaben um 2,58 % nach (Ytd +2,16 %).

Der Anleihemarkt ist weiterhin mit dem Gegenwind steigender Renditen und einer strafferen Geldpolitik konfrontiert. Die Renditen für Staatsanleihen steigen im September erneut an und führten zu Kursrückgängen.

Gold in USD verliert im Berichtsmonat aufgrund des steigenden US-Dollars und höheren Realzinsen rund 4,4 % (Ytd +2,26%). Der Euro verlor gegenüber dem USD 2,45 %.

Portfoliokommentar

Strategie Faktor-Portfolio

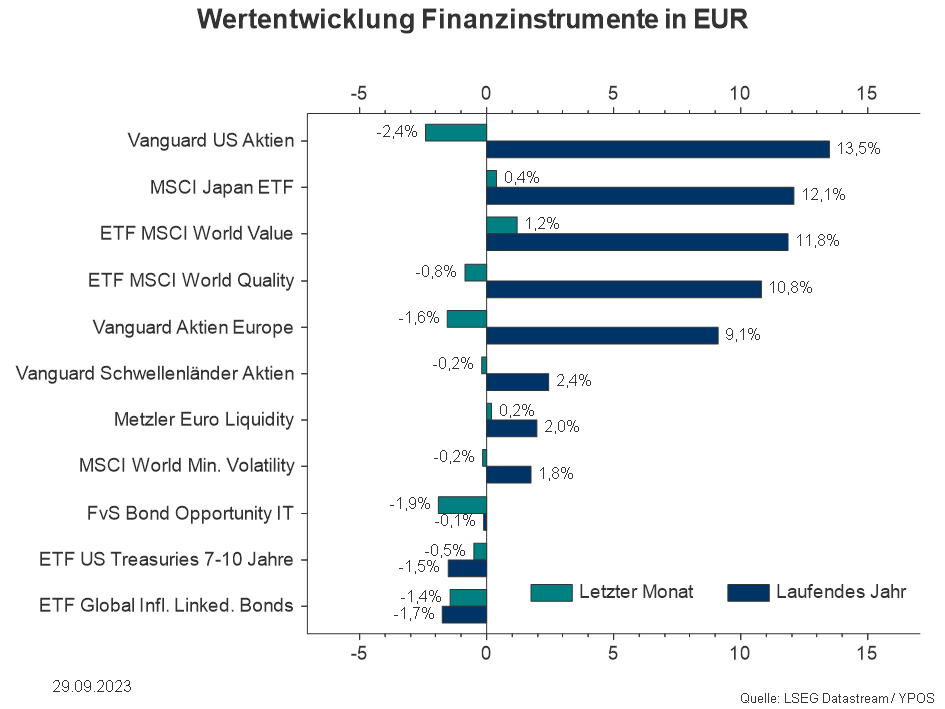

Im Monat September verlor die Strategie aufgrund der gleichzeitig fallenden Kurse für Aktien und Anleihen 1,33%. Durch die Beimischung defensiver Anlagen erzielte das Aktiensegment geringere Verluste als der globale Aktienmarkt. Die Anleihepositionen verloren in einem sehr schwachen Markt ebenfalls an Boden. Die Positionen in Staatsanleihen sind trotz des aktuellen Gegenwindes ein essenzieller Baustein der Strategie. Wir sind davon überzeugt das Anleihesegment wird kurz bis mittelfristig seine Stärken ausspielen und seine Rolle als stabile Säule der Portfoliostruktur erfüllen.

Die Verteilung des Vermögens der Strategie „Faktor Portfolio“ orientiert sich an der angestrebten strategischen Gewichtung von 65 Prozent Aktien zu 35 Prozent Geldmarkt bzw. festverzinslichen Wertpapieren.

Strategie Faktor-Depot

Im Monat September verlor die Strategie aufgrund der gleichzeitig fallenden Kurse für Aktien und Anleihen 1,41%. Durch die Beimischung defensiver Anlagen erzielte das Aktiensegment geringere Verluste als der globale Aktienmarkt. Die Anleihepositionen verloren in einem sehr schwachen Markt ebenfalls an Boden. Die Positionen in Staatsanleihen sind trotz des aktuellen Gegenwindes ein essenzieller Baustein der Strategie. Wir sind davon überzeugt das Anleihesegment wird kurz bis mittelfristig seine Stärken ausspielen und seine Rolle als stabile Säule der Portfoliostruktur erfüllen.

Die Verteilung des Vermögens der Strategie „Faktor Depot“ orientiert sich an der angestrebten strategischen Gewichtung von 40 Prozent Aktien zu 60 Prozent Geldmarkt bzw. festverzinslichen Wertpapieren.

Die aktuellen Factsheets der Strategie inkl. vergangener Wertentwicklung und aktueller Allokation finden Sie hier:

Performanceübersicht

Beschreibung der enthaltenen Finanzinstrumente

ETF auf MSCI World Minimum Volatility

Das Wertpapier bildet eine Optimierung der Aktienbestanteile des Mutterindex „MSCI World Index“ ab. Dabei werden die Wertpapiere innerhalb einer Kovarianzmatrix so optimiert, dass ein Portfolio mit möglichst geringer Volatilität entsteht.

ETF auf MSCI World Quality Factor

Der ETF strebt die Nachbildung der Wertentwicklung eines Index an, der aus einer Untermenge an MSCI World-Aktien besteht, die starke und stabile Gewinne aufweisen. Im Vergleich zum globalen Aktienmarkt (MSCI-Word) sollen so die erwarteten Kursschwankungen reduziert werden.

Flossbach von Storch – Bond Opportunities IT

Der Fonds ist ein global diversifizierter Rentenfonds mit aktivem Investmentansatz, in dessen Fokus Unternehmensanleihen, Staatsanleihen und Covered Bonds stehen. Der Fonds nutzt flexibel die Chancen des gesamten Rentenmarktes. Neben Anleihen mit Investment-Grade-Qualität kann das Fondsmanagement auch in Anleihen ohne Rating investieren oder in solche, die keine Investment-Grade-Qualität haben.

iShares Euro Corp Bond ESG UCITS ETF EUR (Dist)

Der Fonds ist bestrebt, die Wertentwicklung eines Index nachzubilden, der sich aus ESG-überprüften (umweltverträglich, sozial und gute Unternehmensführung) Unternehmensanleihen zusammensetzt, die auf Euro lauten.

Vanguard U.S. 500 Stock Index Fund EUR Acc.

Der Indexfonds investiert in den breiten US-Aktienmarkt. Der Fonds soll möglichst Kosteneffizient die Wertentwicklung darstellen. Die Basiswährung des Fonds lautet auf US-Dollar.

Vanguard European Stock Index Fund EUR Acc.

Der Fonds hat das Ziel, die Aktienmarktrendite möglichst effizient abzubilden. Zu diesem Zweck wird eine sehr hohe Anzahl von Aktien in den Fonds gekauft. Der Fokus des Fonds liegt auf europäischen Unternehmen.

Vanguard Emerging Markets Stock Index Fund EUR Acc.

Der Fonds hat das Ziel, die Aktienmarktrendite möglichst effizient abzubilden. Zu diesem Zweck wird eine sehr hohe Anzahl von Aktien in den Fonds gekauft. Der Fokus des Fonds liegt auf Unternehmen aus Schwellenländern.

Dimensional Emerging Market Value Fund

Der Fonds hat das Ziel, die Aktienmarktrendite möglichst effizient abzubilden. Zu diesem Zweck wird eine sehr hohe Anzahl von Aktien in den Fonds gekauft. Der Fokus des Fonds liegt auf Unternehmen aus Schwellenländern. Dabei verfolgt er eine „Value“-Strategie. Dies bedeutet, dass er in Aktien von Unternehmen investiert, deren Aktienkurs zum Zeitpunkt des Kaufs im Vergleich zum bilanziellen Wert des Unternehmens niedrig ist.

Xtrackers MSCI World Value UCITS ETF 1C

Der ETF hat das Ziel, die Aktienmarktrendite möglichst effizient abzubilden. Zu diesem Zweck wird eine sehr hohe Anzahl von Aktien in den Fonds gekauft. Der regionale Fokus des Fonds ist global. Dabei verfolgt er eine „Value“-Strategie. Dies bedeutet, dass er in Aktien von Unternehmen investiert, deren Aktienkurs zum Zeitpunkt des Kaufs im Vergleich zum bilanziellen Wert des Unternehmens niedrig ist.

iShares $ Treasury Bond 7-10yr

Der ETF bildet US-Staatsanleihen mit einer Laufzeit zwischen 7 und 10 Jahren ab. Die Staatsanleihen mittelfristiger Laufzeit werden im US-Dollar erworben, wodurch das Portfolio zusätzlich diversifiziert wird.

Xtrackers II Global Government Bond UCITS ETF 1C – EUR H

Das Anlageziel besteht darin, die Wertentwicklung des FTSE World Government Bond Index – Developed Markets (der Index) abzubilden. Der ETF soll die Wertentwicklung handelbarer Schuldtitel (Anleihen) abbilden, die von Regierungen bestimmter Industrieländer begeben werden.

Metzler Euro Liquidity

Es handelt sich um ein Geldmarkt-Instrument, der Fonds legt seine Anlage in Bankguthaben und Geldmarktinstrumente erstklassiger in- und ausländischer Emittenten an.

Bankguthaben EUR Hierbei handelt es sich um reale Liquidität, die auf dem Verrechnungskonto geführt wird. Der Sinn einer Liquiditätsreserve liegt zum einen in der Risikodiversifikation, ein anderer Zweck der Liquiditätsreserve ist die taktische Komponente der Anlageklassensteuerung.